Jak si půjčují české domácnosti

17. 06. 2021

Statistiky Lidé Příjmy, výdaje a životní podmínky domácností Finanční situace domácností

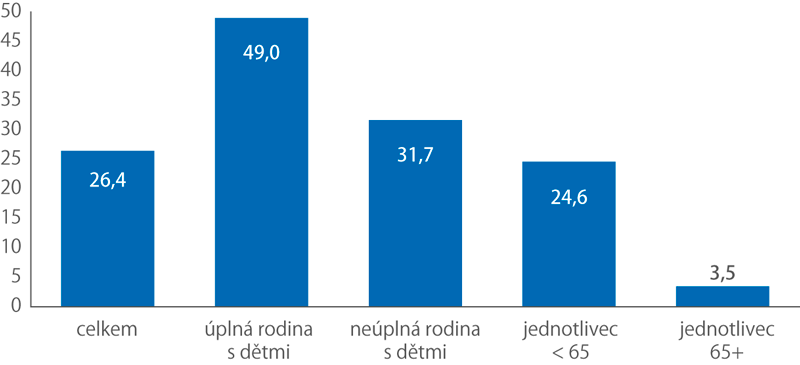

Zadlužení úvěrem nebo půjčkou přiznalo vloni 26,4 % domácností v Česku. Nejčastěji si lidé půjčují peníze na pořízení nebo rekonstrukci bydlení, vybavení domácnosti nebo na koupi auta.

Každoroční šetření Životní podmínky zahrnovalo v loňském roce speciální okruh otázek týkající se zadlužení domácnosti. Zjišťovaly se údaje o hypotékách či úvěrech ze stavebního spoření na hlavní bydlení (tj. na dům/byt, ve kterém domácnost bydlí) a dále to, zda má domácnost nějakou další půjčku, tedy nákup na splátky, spotřebitelský úvěr, leasing na auto, hypotéku na jinou nemovitost (např. rekreační objekt), nebankovní půjčku od různých poskytovatelů, dluh na kreditní kartě, půjčku od příbuzných či známých nebo od svého zaměstnavatele.

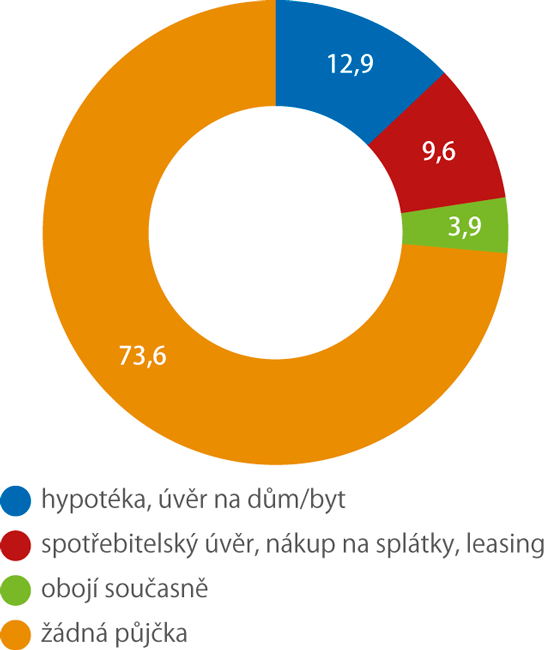

Z výsledků vyplývá, že hypoteční nebo jiný úvěr na hlavní bydlení má 16,8 % domácností a jakoukoli jinou půjčku přiznalo 13,5 % domácností, přičemž téměř 4 % mají souběh obojího, tedy hypotéky i další půjčky.

Obecně lze říct, že napříč věkovými skupinami nebo typy rodin je minimálně každá čtvrtá česká domácnost zatížena nějakým dluhem v podobě půjčky. Při podrobnějším členění na typy domácností se ukazuje, že nějakou půjčkou či úvěrem je zatížena téměř polovina úplných rodin s dětmi v Česku. Z nich pak převážná většina má hypotéku (36 %) a jen 13 % jinou půjčku. Peníze si půjčují také neúplné rodiny s dětmi, je to téměř každá třetí, ale v jejich případě se jedná v nadpoloviční většině (16,3 %) o jiný typ půjčky než o hypotéku na vlastní bydlení. Mezi seniory jednotlivci staršími 65 let čerpá nějakou půjčku pouhých 3,5 %.

Podíl domácností s půjčkou / úvěrem (%, 2020)

Zdroj: ČSÚ

Druhy úvěrů a půjček domácností (%, 2020)

Zdroj: ČSÚ

Hlavně na bydlení

Domácnosti, které uvedly, že mají půjčku, měly dále sdělit, za jakým účelem si ji sjednaly. Ukázalo se, že naprostá většina úvěrů se týká pořízení nebo vylepšení bydlení, přesněji každá druhá domácnost s půjčkou (52,6 %) si ji vzala na koupi nemovitosti a k tomu dalších 18 % si půjčilo peníze na zařízení bytu, nový nábytek či domácí spotřebiče, rekonstrukci a modernizaci interiéru, popř. na pořízení jiné nemovitosti. Třetím nejčastějším důvodem pro úvěrování je koupě automobilu či motocyklu, zpravidla se jedná o leasing, který využívá každá šestá domácnost. Naopak jen naprosté minimum českých domácností si půjčuje peníze na financování své dovolené, zdravotní péče či lékařského zákroku nebo na studium. Nemalá část dotázaných uvedla, že je k zadlužení přiměly jiné důvody, např. nákup osobní elektroniky (mobil, notebook). Nelze však přehlédnout, že existují i rodiny, které si půjčují peníze na pokrytí svých každodenních výdajů, aby vůbec vyžily. Tento důvod uvedlo 2,6 % dlužníků.

Na otázku, kde nebo od koho získala domácnost zmíněné finanční prostředky, odpověděly tři čtvrtiny všech respondentů s půjčkou, že si sjednali úvěr v bance nebo v jiné finanční instituci. Druhá nejčastější odpověď (17,3 %) se týkala nebankovních úvěrových společností a poskytovatelů půjček a dále leasingových společností. Bezmála pět procent dotázaných uvedlo, že si půjčili peníze od rodiny, příbuzných, přátel nebo známých, zpravidla na základě osobní domluvy nebo i smlouvy. Jen drobná část oslovených vyznačila v dotazníku odpověď jinde, z jiných zdrojů.

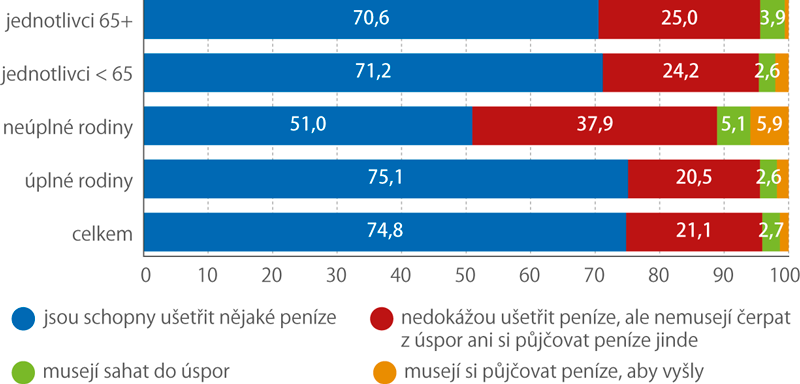

Většina dokáže spořit

Kromě konkrétních úvěrů a půjček se dále zjišťovaly souvislosti s celkovou finanční situací vybraných domácností a okolnosti, za jakých si půjčují peníze. Na dotaz, jak jsou na tom s peněžními prostředky na konci běžného měsíce, odpovědělo v průměru 74,8 % Čechů, že jejich domácnost je schopna ušetřit nějaké peníze, tj. vytváří si úspory a finanční rezervu. Zhruba pětina všech českých domácností (21,1 %) vychází se svými financemi „nadoraz“, ale nemusí si nikde půjčovat. Jen 2,7 % domácností uvedlo, že jim pravidelné měsíční příjmy nestačí a musejí sahat do svých úspor (na pokrytí všech potřebných výdajů). Ještě menší část (1,4 %) zmínila, že si dokonce musí peníze půjčovat odjinud, protože její členové nemají dostatečné příjmy ani úspory.

Podstatný rozdíl ovšem nastává při bližším pohledu na určité typy domácností. Téměř 40 % domácností tvořených samotným rodičem s jedním či více dětmi uvedlo, že jsou na konci měsíce „na nule“ a nezbývá jim nic navíc. Prakticky 11 % z nich nevyjde s příjmem. Každá sedmnáctá neúplná rodina s dětmi (5,9 %) si dokonce musí peníze půjčovat, aby vůbec dokázala vyžít.

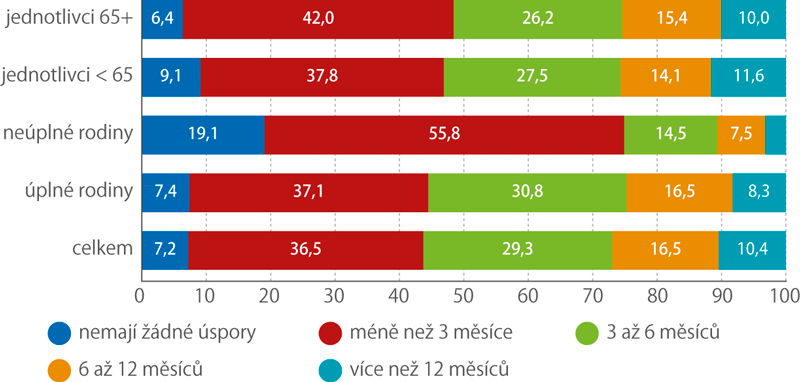

Ohledně úspor a financí měli respondenti ještě odpovědět, kolik měsíců by jejich domácnost vydržela žít bez příjmů jenom z úspor. Jinými slovy, zda při náhlém výpadku příjmů je domácnost schopna financovat svoje potřeby a veškeré nutné výdaje pouze z vlastních naspořených prostředků. Jde však o zachování stejné životní úrovně, nikoliv o tzv. utahování opasků a živoření jen s nejnutnějšími výdaji.

Výsledky ukázaly, že více než třetina všech českých domácností si myslí, že by vydržela žít ze svých úspor méně než 3 měsíce, a zhruba čtvrtina odhaduje, že by dokázala vydržet bez příjmů 3 až 6 měsíců. Přibližně každá šestá domácnost se domnívá, že by vyžila z úspor déle než půl roku, ale méně než rok. Asi desetina Čechů věří, že by dokázala financovat svoje každodenní výdaje déle než 12 měsíců. V průměru však 7,2 % obyvatel ČR připouští, že nemají žádné naspořené prostředky, díky nimž by jejich domácnost překlenula ztrátu pravidelných příjmů.

Viditelné rozdíly lze opět pozorovat u různých typů domácností. Téměř pětina všech neúplných rodin s dětmi nemá k dispozici žádné úspory. Nadpoloviční většina samoživitelů s dětmi tvrdí, že by ze svých úspor vydržela maximálně 3 měsíce, a dalších 14,5 % méně než půl roku.

Po finanční stránce na tom nejsou příliš dobře ani senioři starší 65 let, kteří žijí sami a kteří by také nevydrželi dlouho financovat své potřeby a výdaje jenom z úspor. Na druhé straně v této skupině seniorů uvedlo nejméně osob ze všech typů domácností, že nemají žádné uspořené peníze.

Finanční situace domácností na konci běžného měsíce (%, 2020)

Jak dlouho domácnosti vyžijí z úspor (%, 2020)

Článek si můžete přečíst také v časopisu Statistika&My.

Více se dočtete zde: Kultura , Příjmy, výdaje a životní podmínky domácností