Jak české domácnosti vnímají svou finanční situaci?

22. 06. 2018

Statistiky Lidé Příjmy, výdaje a životní podmínky domácností Finanční situace domácností

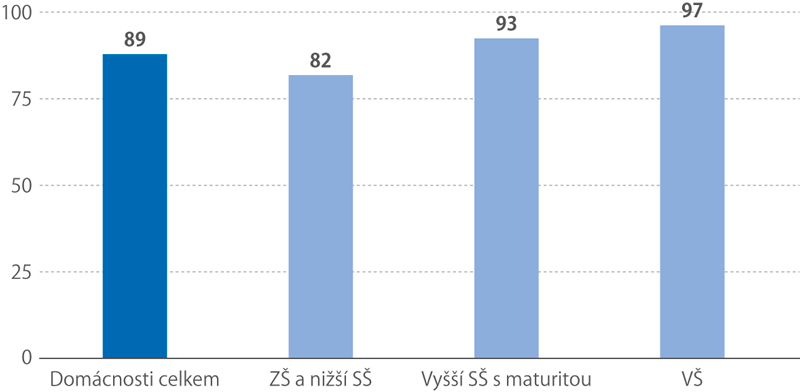

Podíl domácností, které mají bankovní účet, je 88,5 % a zvyšuje se jak s vyšším dokončeným vzděláním osoby v čele domácnosti, tak i s přítomností druhé dospělé osoby v domácnosti, a to především v ekonomicky aktivním věku. Zatímco domácnosti osob, jejichž nejvyšší dokončené vzdělání je základní či nižší střední, mají bankovní účet jen ve čtyřech z pěti případů, u domácností s vysokoškolsky vzdělanými osobami je to již 97 % případů. U domácností osob v ekonomicky aktivním věku neklesá tento podíl pod 90 %, avšak v případě dvojice, z níž alespoň jeden je starší 65 let, dosahuje jen 83 % a u domácnosti jednotlivce ve věku 65 a více let jsou to dokonce pouze necelé dvě třetiny.

Podíl domácností s bankovním účtem podle vzdělání osoby v čele domácnosti, 2016 (%)

Více než polovina samoživitelek nedokáže nic našetřit

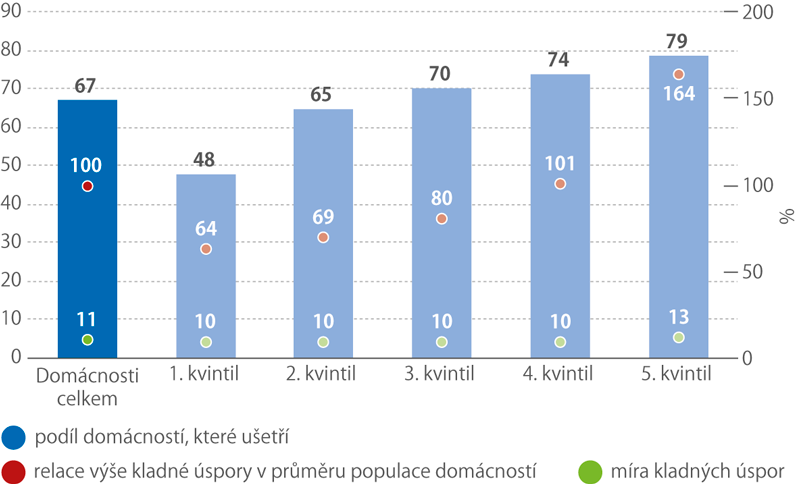

Schopnost ušetřit měsíčně nějakou částku uvádí 67,1 % domácností. Tento podíl výrazně roste s výší příjmu a s přítomností druhé dospělé osoby v domácnosti. U domácností tvořených jen jednou dospělou osobou však tento podíl nepřesahuje dvě třetiny, přičemž mezi samoživitelkami s dětmi nedokáže našetřit měsíčně žádnou kladnou částku dokonce více než polovina. Zatímco u pětiny domácností s nejnižšími příjmy nedosahuje tento podíl ani poloviny, u pětiny domácností z výběrového souboru s nejvyššími příjmy je to 78,6 %. Domácnosti dolního kvintilu navíc dokážou měsíčně ušetřit jen polovinu toho, co průměrná domácnost. Naproti tomu domácnosti v horním kvintilu našetří třikrát více než ty nejchudší. Přibližně polovinu celorepublikového průměru zvládnou ušetřit také některé domácnosti samoživitelek s dětmi nebo jednotlivci ve věku 65 a více let. Oproti nim dokážou jak dvojice bez dětí, tak i dvojice s dětmi ušetřit měsíčně 2,5krát více. Domácnosti dvojic, z nichž alespoň jeden je starší 65 let, zvládnou průměrně ušetřit jen 82 % celorepublikového průměru, ale zato z nich spoří téměř tři ze čtyř domácností.

Podíl domácností s měsíční úsporou podle kvintilů a čistých příjmů na osobu, 2016 (%)

V míře úspor se domácnosti příliš neliší

Poměr, kolik jsou schopny domácnosti našetřit vůči svým příjmům, je v průměru 10,6 %. Tato míra úspor je napříč všemi typy domácností víceméně stabilní, s růstem příjmů roste jen nepatrně a s přítomností dětí klesá jen mírně. Bez ohledu na výši příjmů a složení domácnosti si tedy každý typ domácnosti průměrně odkládá měsíčně přibližně jednu desetinu svých disponibilních příjmů do úspor.

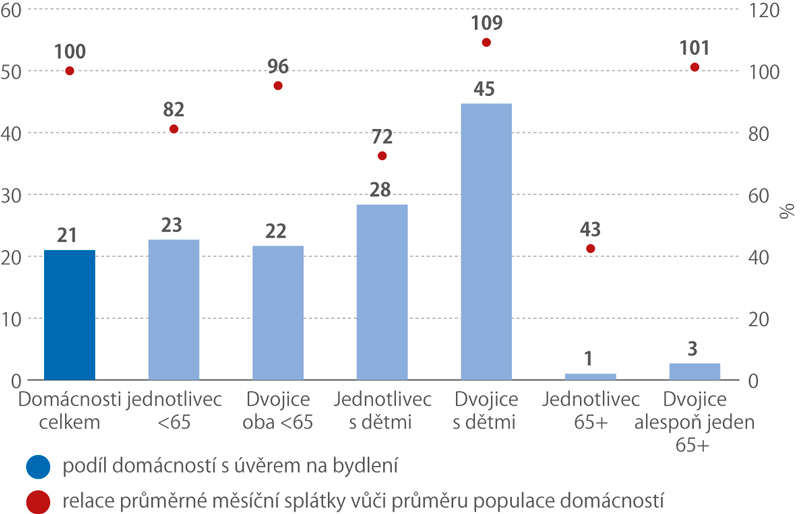

Dále jsme se zabývali úvěry na bydlení, mezi které se řadí hypotéka, úvěr ze stavebního spoření nebo i jiný úvěr na účel bydlení. Při srovnání podílu domácností, které mají nějaký úvěr na bydlení, s podílem domácností s měsíční úsporou je situace u některých typů domácností mnohdy zcela odlišná. Zatímco měsíčně spoří výrazně častěji domácnosti s vyššími příjmy, úvěry na bydlení si stejně často jako tyto domácnosti pořizují i domácnosti s příjmy nižšími. V pětině domácností s nejvyššími příjmy, stejně jako v pětině domácností s nejnižšími příjmy má takový úvěr více než každá čtvrtá domácnost. Celorepublikový průměr je přitom 21,1 %. Rozdíl však zůstává v tom, kolik měsíčně splácí průměrná domácnost. Domácnosti dolního příjmového kvintilu splácejí jen 4/5 průměrné splátky, zatímco domácnosti horního kvintilu splácejí 1,5krát více. Výrazně častěji si pořizují hypotéku domácnosti s dětmi, a to především ty, kde žijí dva dospělí. U nich má úvěr téměř 45 % z nich. Avšak úvěrům se nevyhýbají ani domácnosti samoživitelek s dětmi, mezi nimiž má úvěr více než každá čtvrtá. Jejich měsíční splátka je však 1,5krát nižší než splátka dvojic s dětmi. Obecně domácnosti dvojic měsíčně splácejí více. Domácnosti, kde alespoň jeden člen je starší 65 let, mají úvěr na bydlení jen v mizivém procentu případů. Zadlužení v oblasti bydlení se tedy může týkat většiny typů domácností bez ohledu na výši příjmů, což přirozeně souvisí s potřebou řešit vlastní bydlení. A ta se zvyšuje s přítomností dětí v domácnosti.

Podíl domácností s úvěrem na bydlení podle typu domácnosti

Z oblasti zadlužení jsme sledovali, zda domácnosti zvládají platit včas různé pravidelné platby a splátky, jako je nájemné, platby za energie, splátky úvěrů na bydlení či jiných půjček. V domácnostech, které alespoň jednu z těchto splátek nezvládly zaplatit včas, žilo 3,2 % osob. Přitom problémy platit v termínu nájemné uvedlo 2,6 % domácností, platby za energie 1,8 % domácností, splátky úvěrů na bydlení 1,1 % a splátky ostatních půjček 5,4 % z těch, kterých se takovéto splátky týkají. Vedle toho uvedlo 2,2 % domácností, že za posledních 12 měsíců alespoň jednou nebyly schopny zaplatit včas některou z plateb za telefon, internet, zdravotní péči, vzdělávání atd. Nějaké dluhy, jako jsou pokuty, penále, nedoplatky u zdravotní pojišťovny, u České správy sociálního zabezpečení, u dopravního podniku apod., přiznalo 1,2 % domácností.

V šetření Životní podmínky se také zjišťovalo, jakou finanční zátěž představuje pro domácnosti splácení různých nebytových půjček, jako je leasing, nákup na splátky či spotřebitelský úvěr. Pro necelou třetinu domácností to znamená velkou zátěž, pro více než polovinu určitou zátěž a pouze pro každou dvanáctou domácnost – z těch, které tyto půjčky mají – nepředstavuje jejich splácení vůbec žádnou finanční zátěž.

Více se dočtete zde: Kultura , Příjmy, výdaje a životní podmínky domácností